Pesquisa destaca os comportamentos e as tendências-chave do consumidor de luxo

A 6ª edição anual da pesquisa True-Luxury Global Consumer Insight’ traz um panorama abrangente sobre o comportamento e as aspirações dos verdadeiros consumidores de luxo, listadas em doze tendências-chave.

Realizada em 2019 pelo Boston Consulting Group (BCG), em colaboração com a Altagamma (associação italiana da indústria de luxo), a investigação considerou 12 mil respondentes em 10 países, incluindo o Brasil

NOVO E EMERGENTE

1. Colaboração

As colaborações entre as marcas de luxo tradicionais e as marcas/artistas do mundo streetwear estão sendo altamente valorizadas por 90% dos consumidores, dos quais 50% compram itens de edições especais. As gerações mais jovens (67% da geração Z, 60% da geração Y) são os principais compradores desses produtos.

Os consumidores de luxo estão sendo atraídos pelas ações de colaborações porque elas fornecem estilos novos, especiais e exclusivos das tradicionais casas de luxo. A forte demanda pelas colaborações também reflete o surgimento de novos valores de luxo que incluem inovação, diversão e extravagância.

2. Luxo de segunda mão

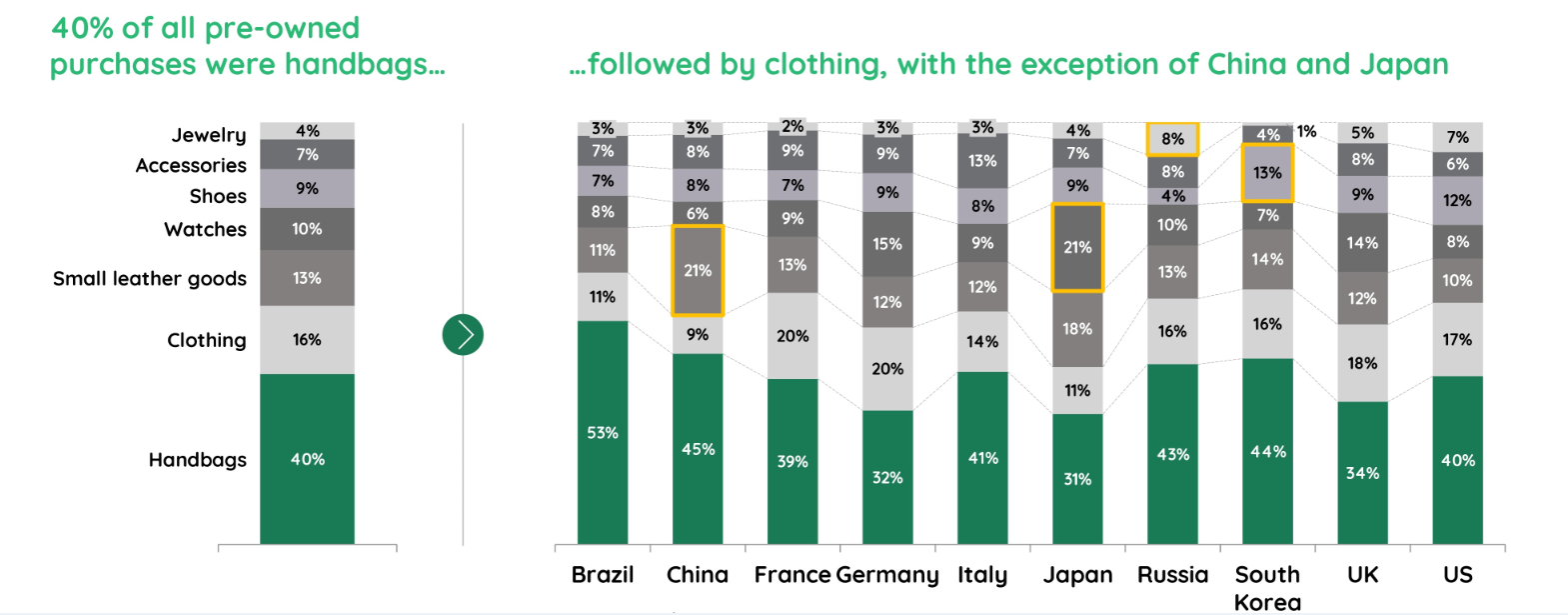

O mercado de luxo de segunda mão já corresponde a 7% do mercado de luxo pessoal, crescendo em média, 12% ao ano. Cerca de 60% dos consumidores de luxo é interessada na compra de itens usados pelas seguintes razões: relação preço-qualidade percebida, busca por itens esgotados, de edição limitada ou itens antigos/vintage, empatia com a maior transparência sobre preço e autenticidade fornecida pelas plataformas online, que estão cada vez mais profissionais.

Um terço dos consumidores vendem por meio de plataformas em segunda mão, para esvaziar seu guarda-roupa (44%), financiar novas compras de luxo (21%) e adotar um comportamento sustentável (17%). Dos 60% que veem com bons olhos esse mercado, 45% já participa ativamente, compreendendo 19% de vendedores únicos, 11% de compradores únicos e 15% de compra e venda.

Os consumidores mais jovens têm a maior probabilidade de venda e, por isso, mais da metade já considera o valor de revenda durante a compra de um artigo, vislumbrando uma perspectiva otimista para o futuro do luxo de segunda mão. Já os consumidores mais velhos têm maior probabilidade de comprar luxo em segunda mão.

No Brasil, os artigos de joalheria representam 3% de todos os produtos comercializados de segunda mão.

CONTINUA CRESCENDO

3. Sustentabilidade

Conquistando maior atenção da mídia, a sustentabilidade continua sendo uma influência poderosa sobre o comportamento de compra do consumidor de luxo. Mais de 60% prefere uma marca que se preocupa com a sustentabilidade, enquanto 56% busca informações da marca em relação à responsabilidade social.

A influência da sustentabilidade no comportamento de compra é maior para as gerações mais jovens (64% da geração Z e da geração Y). Os critérios mais valorizados por elas são as preocupações ambientais (37%), proteção dos animais (27%), ética na fabricação (21%) e transparência dos materiais (15%). Por outro lado, os consumidores mais antigos estão mais preocupados com a ética na fabricação.

4. Roupa de luxo casual

A adoção de roupas de luxo mais casuais continua ganhando força entre os consumidores: 74% dos entrevistados já mudaram para uma abordagem mais casual. Isso é reflexo da boa aceitação do vestuário casual em mais ocasiões, inclusive no trabalho. No entanto, para as gerações mais velhas, a saturação do vestuário formal é o principal fator de mudança para o vestuário casual de luxo, seguido pelo desejo de conforto.

Além disso, as categorias com tendência casual foram identificadas como as mais propensas a ter um aumento futuro nos gastos. Entre todas as categorias de vestuário e acessórios de luxo, tênis e jeans tornaram-se os principais impulsionadores dos aumentos de gastos esperados.

5. Mídias sociais e influenciadores

Os influenciadores são cada vez mais relevantes para os consumidores de luxo, sendo que os considerados ‘de primeira linha’ geram inspiração muito além da contagem de seguidores. O alcance global dos considerados ‘mega-influencers’ é personificado por Chiara Ferragni, classificada entre as três influenciadoras mais populares entre os consumidores de luxo de todas as nacionalidades examinadas.

As mídias sociais e os influenciadores mantêm seu lugar como a maior alavanca de influência sobre os consumidores de luxo, um aumento de 30% desde 2013.

Mais de 80% (50% mais de uma vez por dia) dos entrevistados usam as mídias sociais para interagir com marcas de luxo, blogueiros de moda e colegas de luxo.

6. Online

As vendas online atingiram 21% das últimas ocasiões de compra dos consumidores de luxo, tendo crescido consistentemente nos últimos anos. Seu ecossistema compreende três canais principais: monomarca, multimarcas e as mídias sociais. É preciso destacar que as vendas de produto ‘fora do preço’, vendas do tipo flash (destaque do dia, por exemplo) e as vinculadas às mídias sociais já caracterizam 15% deste mercado.

ESTABILIZADO

7. Omnichannel

No geral, 79% das compras ainda ocorrem na loja e 21% online. O omnichannel representa o desfoque desses canais distintos (por exemplo, pesquisa online, compra offline) e está se estabilizando em 50%. Os consumidores do luxo, principalmente os mais jovens, transitam nesse mix global de canais antes da efetivação da compra.

8. Loja de marca única

A loja de marca única continua sendo o canal preferido dos consumidores de luxo, representando 30% das vendas.

Em um ambiente cada vez mais online, os esforços das marcas para aumentar o tráfego de pedestres para monomarcas foram fundamentais para manter esse canal de vendas relevante, também entre os consumidores mais jovens.

A disponibilidade dos produtos mais recentes, incluindo edições especiais, juntamente com experiências e eventos exclusivos na loja, são os principais motivos pelos quais os entrevistados compram com mais frequência em lojas de marca única.

9. Made in

Cerca de 29% dos consumidores de luxo ainda mantêm sua preferência pela Itália (França 21% e EUA 12%). O ‘made in Italy’ continua a aumentar sua liderança, principalmente em roupas, bolsas e sapatos, enquanto o ‘made in France’ permanece liderando em perfumes e cosméticos. A fabricação italiana agora é favorecida pelos consumidores chineses e os da geração millennial, superando a francesa.

10. Misturar e combinar

Aproximadamente 46% dos consumidores transfere parte de seus gastos das marcas de luxo tradicionais para as marcas de nicho e esportes. Os consumidores mais jovens são atraídos para o nicho de luxo devido à exclusividade percebida, enquanto os consumidores mais velhos acreditam que o nicho oferece melhores índices de qualidade e preço.

Já as marcas de esportes de luxo atraem os consumidores mais jovens que desejam roupas que refletem seus estilos de vida saudáveis, enquanto o aumento do conforto atrai os mais velhos.

11. Personalização

A demanda pela personalização está se estabilizando. A configuração do produto e sua medida são as mais desejadas pelos consumidores de luxo. As gerações mais jovens estão mais dispostas a esperar ou pagar mais por produtos personalizados.

12. Compra no exterior

Estabilizada em 70% das compras locais. Paris ultrapassa Nova York como o principal destino para compras de luxo no exterior. Os outros principais destinos são Londres, Hong Kong, Tóquio, Milão, Los Angeles, Xangai, Roma e Seul.

De acordo com os entrevistados, 38% acreditam que as compras de luxo são uma parte essencial de sua experiência de viagem, enquanto 25% disseram que poderiam encontrar uma seleção mais ampla de itens e marcas no exterior.

FONTE: FENINJER

BENS DE LUXO – Brasil Imóveis de Luxo – Aeronaves – Bens de Luxo – Joias de Luxo

BENS DE LUXO – Brasil Imóveis de Luxo – Aeronaves – Bens de Luxo – Joias de Luxo